作 者:老余捞鱼

原创不易,转载请标明出处及原作者。

写在前面的话:我见过太多量化团队和个人用“训练/测试”回测法,结果实盘惨败。这套方法在金融市场基本上是不靠谱的!今天我就用这篇文章来告诉你,为什么它是个“美丽陷阱”,以及专业玩家都在用的真正有效的回测方法。

一、为啥“训练/测试”法行不通了?

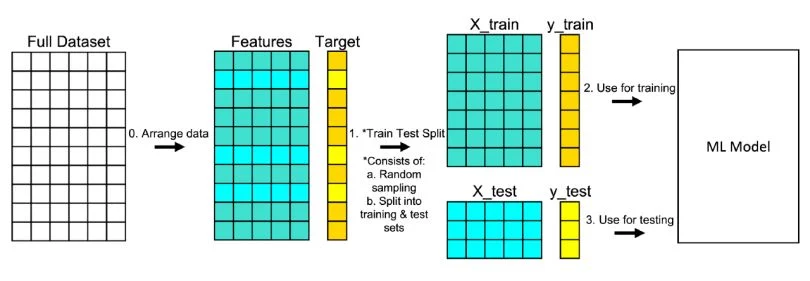

“训练/测试”这个概念,是从机器学习和数据科学里借来的。它的逻辑很简单:把历史数据切成两半,一半用来“学习”(训练),一半用来“考试”(测试)。如果“考试”成绩好,就认为这个模型未来也能考高分。

听起来很完美,对吧?但问题在于,金融市场不是一张静态的考卷,而是一个活蹦乱跳、脾气古怪的“人”。

市场会“变脸”

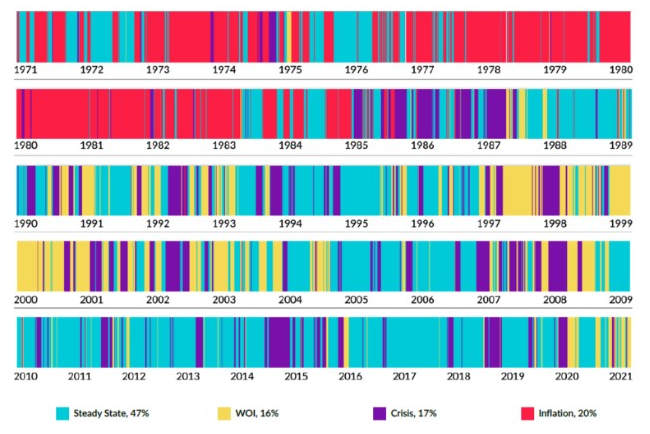

今天的市场可能是牛市,遍地是黄金;明天可能就变成熊市,人人自危。上周还在单边上涨,这周可能就进入震荡模式,上蹿下跳。我们把这种市场状态的剧烈变化,叫做“市场状态切换”或者“结构性断裂”。

你用牛市的数据训练出一个追涨杀跌的策略,在牛市的“测试集”里自然表现优异。可一旦市场切换到熊市,这个策略就会变成“接盘侠”,亏得底裤都不剩。一次“训练/测试”只能捕捉到某一个特定时期的市场性格,根本无法代表市场的全貌。

自己骗自己

“训练/测试”的最大问题,是它给你一种“我的策略经过了严格检验”的错觉。但实际上,你只是在用已知的历史去预测已知的历史。这就像你提前知道了考试题目,然后去“模拟”考试,考了满分就以为自己真本事了。

过拟合问题

更可怕的是,你会不自觉地去“过度优化”你的策略,让它在那特定的“测试集”上表现得完美无瑕。这种过度优化出来的策略,就像一件量身定做的华丽礼服,只适合那一个特定的场合,换个地方就显得格格不入,甚至成了笑话。

简单来说,“训练/测试”法最大的缺陷就是:它假设过去和未来是一样的,而金融市场恰恰是最不讲这个道理的地方。下面表格总结了三大原因:

| 原因 | 解释 | 后果 |

|---|---|---|

| 只抓一段历史 | 市场行为多变,一段数据代表不了全部 | 策略在其他时期失效 |

| 忽略市场阶段 | 牛市优化策略,遇熊市不管用 | 高估表现,实际亏损 |

| 过拟合风险高 | 模型太完美适应数据,但不适应新情况 | 回测神准,实盘翻车 |

这些问题加起来,让简单分割成假把戏。研究显示,传统回测常因随机混洗时间序列而出错,导致90%策略失败。

请大家记住这句话:回测的目的不是证明自己对,而是发现哪里会错!

二、专业玩家的秘密武器

既然“训练/测试”不行,那正确的路该怎么走?答案就是:走前分析或者也可翻译成滚动前测(Walk-Forward Analysis, WFA)。

更好的选择:走前分析

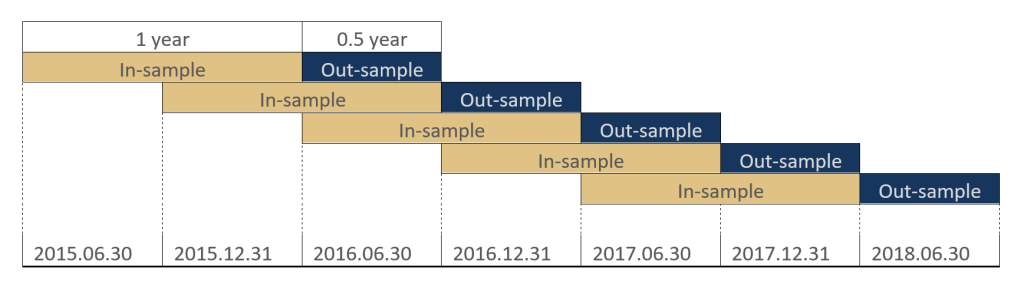

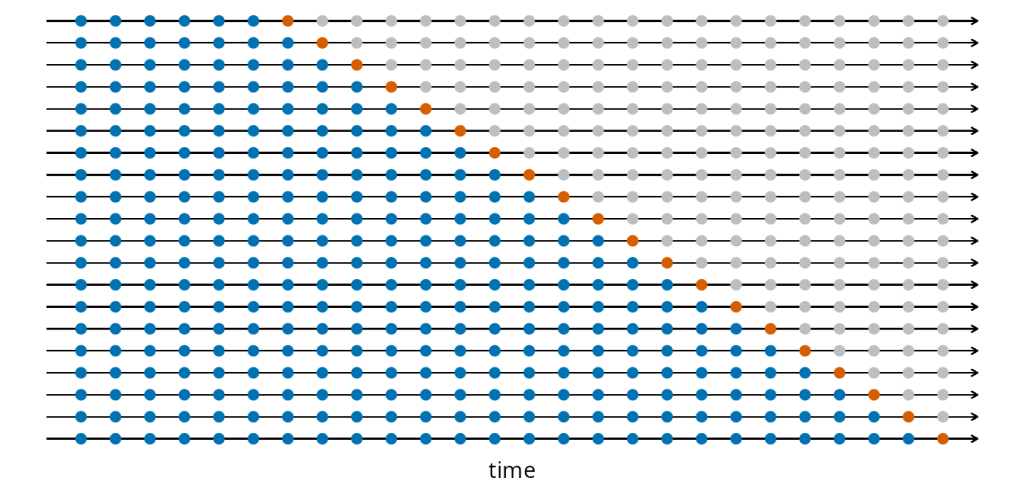

你可以把它想象成一个不断向前滚动的“时间窗口”。我们不是只切一刀,而是反复地切、反复地测。

- 第一步: 拿最初的一段数据(比如1年)作为“训练集”,优化你的策略参数。

- 第二步: 紧接着用未来一小段数据(比如3个月)作为“测试集”,看看策略表现如何。

- 第三步: 把整个窗口向前滚动。把之前的“测试集”并入新的“训练集”,再加上后面新的数据,形成一个更大的“训练集”,再去优化参数,并测试接下来的3个月。

- 第四步: 重复这个过程,直到覆盖全部历史数据。

这个方法的精妙之处在于,它模拟了真实的交易过程。在现实中,你也是根据过去的经验(历史数据)来调整策略,并用未来的行情来检验。滚动前测正是把这个过程在历史数据上完整地演练了一遍。

通过这种方法,你可以清晰地看到:

- 你的策略在不同市场环境(牛市、熊市、震荡市)下的真实表现。

- 策略的参数是否稳定,还是需要频繁调整。

- 策略的收益曲线是否平滑,还是大起大落。

这才是真正有价值的回测!

其他强力回测技巧

除了走前分析,还有几招让测试更靠谱。

第一,滚动交叉验证。它用多个重叠窗户捕捉不同市场阶段,降低过拟合。像多角度拍照,确保全貌。金融里,它常用于时间序列,避免数据泄漏。

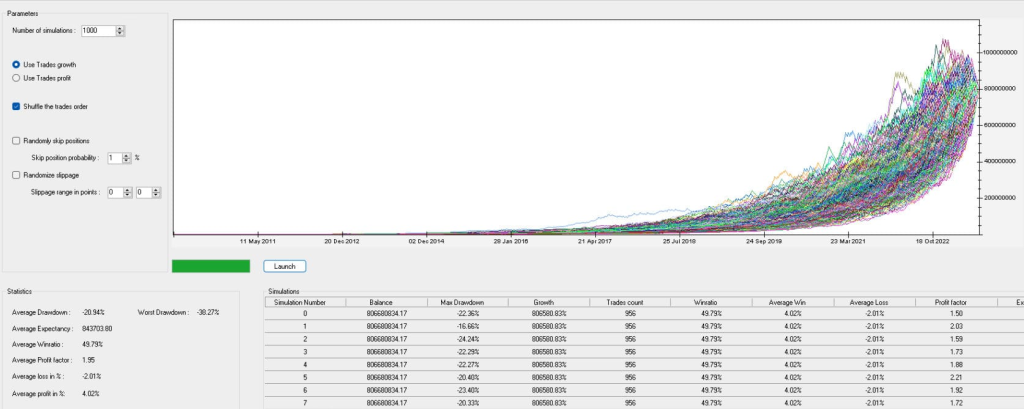

第二,蒙特卡洛模拟。随机打乱交易顺序,模拟市场噪音。帮你懂策略对变动的反应。网上教程说,它弹proof你的策略,显示潜在风险和回报。 比如跑一千次模拟,看平均表现和最坏情况。

第三,样本外前向测试。无论你用什么方法回测,最后一定要留出最近的一段数据(比如最近半年)作为“终极考场”。这段数据你绝对不能在任何优化过程中使用。

这是为了检验你的策略是否能适应当前的市场环境。毕竟,我们交易的是未来,而不是遥远的过去。

三、让回测结果靠谱的“黄金法则”

光有测试还不够,为了让回测结果无限接近实盘,你必须遵守以下两条法则:

法则一:必须计入“交易成本”

很多人的回测之所以好看,是因为他们忽略了两个“吸血鬼”:手续费和滑点。

- 手续费: 每次买卖都要交的钱,积少成多,能吃掉你大部分利润。

- 滑点: 你想按某个价格成交,但市场变化太快,实际成交价比你预想的要差。对于高频或短线策略,滑点的影响是毁灭性的。

一个不计入交易成本的回测,就是耍流氓! 你在回测时,一定要把这两项成本设置得比你预想的还要苛刻一些,这样如果策略还能盈利,实盘才更有底气。

法则二:看指标,别只看收益率

收益率高就一定好吗?不一定!你还要看这些关键指标:

| 指标 | 为什么重要 | 健康信号 |

|---|---|---|

| 最大回撤 | 衡量你可能亏多少钱 | 越小越好,最好能接受 |

| 夏普比率 | 衡量你承担一单位风险能赚多少收益 | 越高越好,通常>1才算不错 |

| 胜率 | 盈利交易占总交易的比例 | 不是越高越好,要看盈亏比 |

| 盈亏比 | 平均盈利/平均亏损 | 越高越好,能弥补低胜率的不足 |

只看收益率,就像只看一个人的收入,却不看他有多少负债。综合看这些指标,才能判断一个策略是否真的“健康”。

最后我想说,回测的真正目的,从来都不是为了证明你的策略天下无敌、稳赚不赔。恰恰相反,回测是为了尽早、尽可能多地发现你的策略会在什么情况下失效。

四、观点总结

本文深入剖析了传统“训练/测试”回测方法在金融市场中的致命缺陷,并介绍了专业量化领域更可靠的走前分析(Walk-Forward Analysis)方法,旨在帮助交易者建立更贴近实盘的策略验证体系。

- 市场是动态的: 金融数据的非平稳性决定了单一历史片段无法代表未来,传统回测法会带来虚假的安全感。

- 滚动前测是更优解: 通过不断滚动的时间窗口进行反复优化和测试,能有效模拟真实交易环境,检验策略在不同市场状态下的稳健性。

- 留出最新数据做终考: 用最近未参与任何优化的数据进行最终验证,是检验策略是否适应当前市场的关键一步。

- 交易成本是生命线: 必须在回测中严格计入手续费和滑点,否则结果毫无意义。

- 综合指标看健康度: 不能只盯着收益率,最大回撤、夏普比率等风险调整后指标更能反映策略的真实质量。

#关键词

#量化交易 #回测陷阱 #滚动前测 #交易策略 #市场阶段 #过拟合 #投资避雷 #金融科技 #投资理财 #AI量化 #风险管理 #老K说量化 #实盘交易

感谢您阅读到最后,希望这篇文章为您带来了新的启发和实用的知识!如果觉得有帮助,请不吝点赞和分享,您的支持是我持续创作的动力。祝您投资顺利,收益长虹!如果对文中内容有任何疑问,欢迎留言,我会尽快回复!

本文内容仅限技术探讨和学习,不构成任何投资建议。

Be First to Comment